2 Ocak 2023

1. Katma Değer Vergisi İade Talebi

3065 sayılı KDV Kanununa göre mükelleflerin yaptıkları işlemlerden bazılarında KDV iadesi yapılması mümkündür. Bu iade hakkı, işlemin üzerinden KDV tahsil edilmemesi ve tahsil edilmeyen bu KDV’nin indirim yoluyla telafi edilememesinden kaynaklanmaktadır.

KDV Kanununa göre iade hakkı doğuran işlemler aşağıda belirtilmiştir.

• Tam istisna kapsamındaki işlemler (3065 sayılı KDV Kanununun; 32 nci maddesine göre, 11, 13, 14 ve 15 inci maddeleri ile 17 nci maddesinin (4) numaralı fıkrasının (s) bendi uyarınca vergiden istisna edilmiş bulunan tam istisna kapsamındaki işlemler (ihracat işlemleri, deniz, hava ve demir yolu taşıma araç ve tesislerin teslimi, transit taşımacılık, diplomatik istisna kapsamındaki işlemler) ve geçici bazı maddelerde yer alan istisnalar kapsamındaki

işlemler).

• 29/2 nci maddesinde belirtilen Cumhurbaşkanı Kararıyla vergi nispeti indirilen mal ve hizmetler ilişkin işlemler.

• 9/1 inci maddesi kapsamında vergi sorumluları tarafından yapılan kısmi tevkifattan kaynaklanan işlemler.

• KDV KanunununuygulanmasısırasındafazlaveyersizKDV ödenmesi sonucunu doğuran işlemler.

KDV iade uygulamasına ilişkin usul ve esaslar, KDV Genel Uygulama Tebliğinin ilgili bölümlerinde detaylı olarak açıklanmıştır. Mahsuben iade talebinin gerçekleştirilebilmesi için iade talep dilekçesinin süresinde verilmesi, iadeye ilişkin KDV Genel Uygulama Tebliğinin ilgili bölümlerinde sayılan belgelerin eksiksiz ibraz edilmesi, herhangi bir eksiklik tespiti durumunda eksikliğin süresinde giderilmesi vb. hususların yerine getirilmesi gerekmektedir.

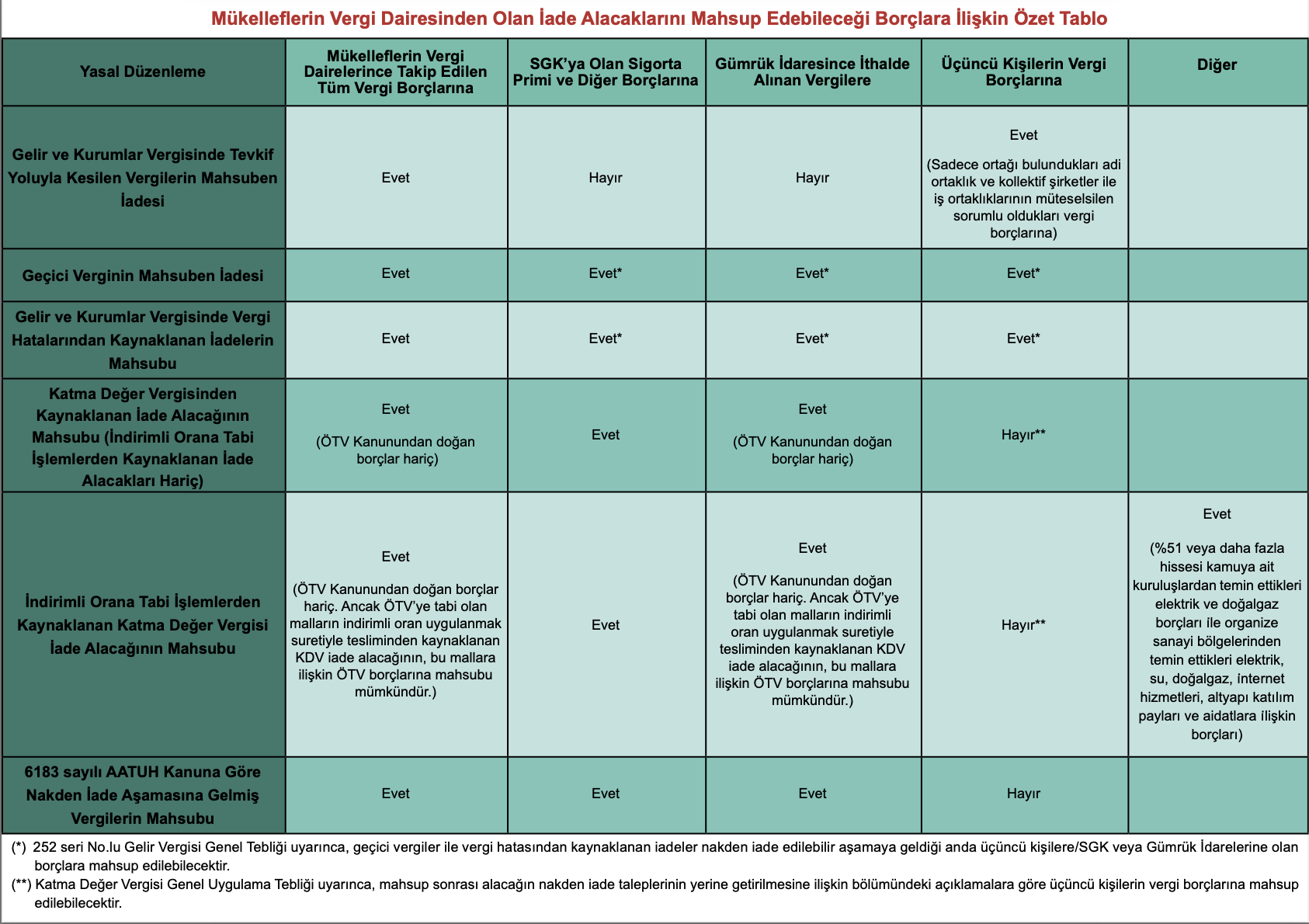

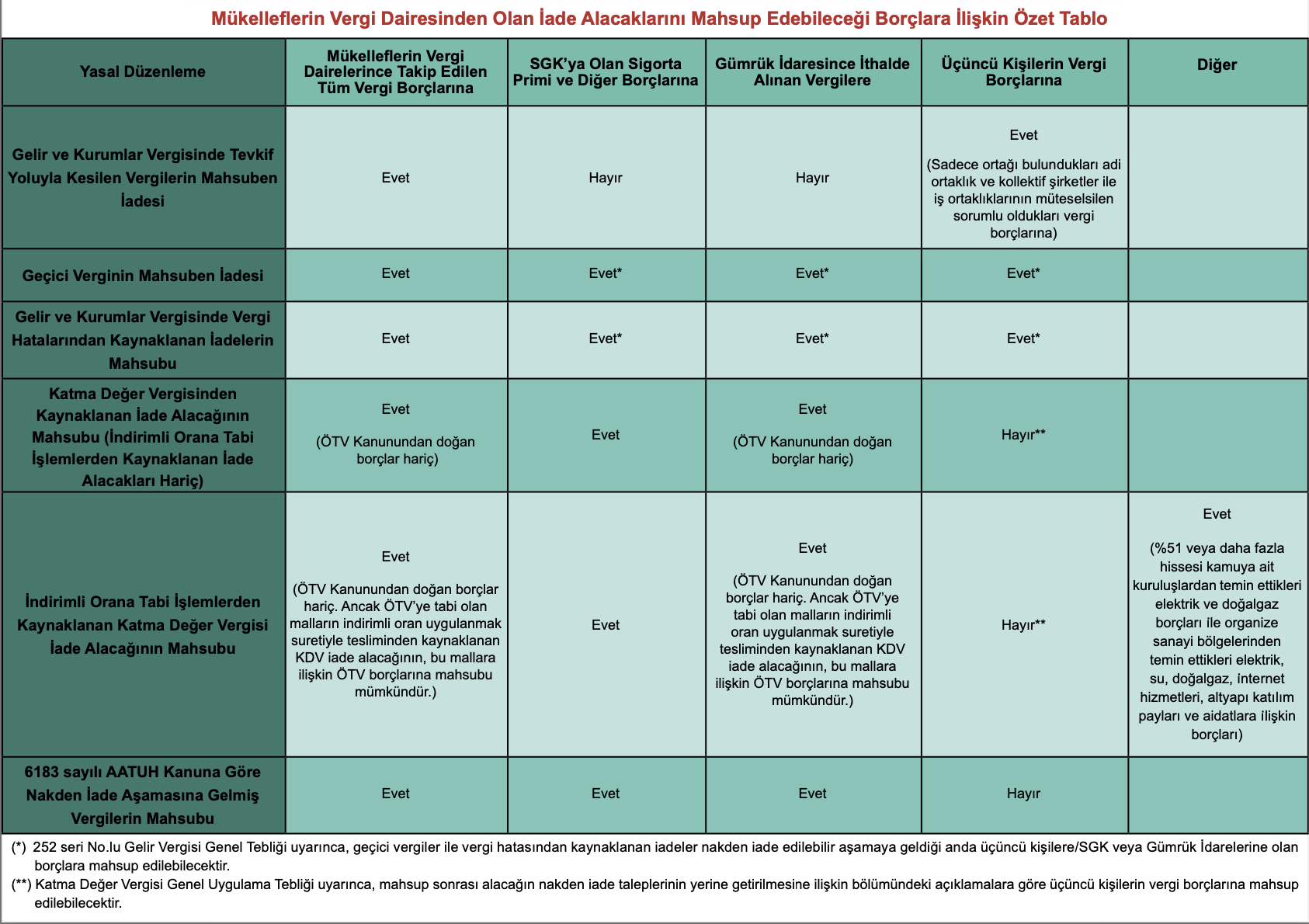

1.1. Mahsuben KDV İadesine Konu Edilebilecek Borçlar

Mükelleflerin mahsuben iadeye hak kazanması halinde; kendilerinin, ortaklık payı ile orantılı olmak üzere adi, kollektif ve adi komandit şirketlerde ortakların (komandit şirketlerde sadece komandite ortakların);

• Vergi dairelerince takip edilen amme alacaklarına, • İthalde alınan vergilere,

• SGK prim borçlarına,

KDV iade alacağının mahsup edilmesi mümkündür.

3065 sayılı Kanunun 36 ncı maddesinin ikinci fıkrasının Bakanlığımıza verdiği yetkiye istinaden, KDV iade alacağı ÖTV Kanunundan doğan borçlara (ÖTV’ye tabi olan malların indirimli oran uygulanmak suretiyle tesliminden kaynaklanan KDV iade alacağının, bu mallara ilişkin ÖTV borçlarına mahsuben iadesi hariç) mahsup edilemez.

1.1.1. Vergi Dairelerince Takip Edilen Amme Alacaklarına Mahsup

İade alacağının, vergi dairelerine olan bütün borçlara (Devlete ait olup vergi dairelerince takip edilen tüm amme alacaklarına) mahsubu suretiyle iadesi talep edilebilir.

Vergi dairelerine olan borçlara mahsup talebi, gerekli bilgi ve belgelerin tamamlandığı tarihi takip eden 10 gün içinde tamamlanır.

Emlak vergisi borcu, belediyelerce takip edildiğinden KDV iade alacağının bu borca mahsup talep edilmesi mümkün değildir.

1.1.2. İthalde Alınan Vergilere Mahsup

KDV iade alacağının ithalde alınan vergilere mahsubu için, ilgili gümrük idaresinden mükellefin vergi dairesine hitaben yazılan ve ithalde alınan vergiler ile varsa gecikme faizi, zam ve ceza tutarları ile ödemenin yapılacağı gümrük muhasebe birimi ve hesap numarasını belirten bir yazı alınır.

Mahsup tutarını gösteren muhasebe işlem fişi talep tarihinden itibaren 10 gün içinde ilgili gümrük muhasebe birimine gönderilir.

Herhangi bir nedenle mahsup yapılamaması halinde, gümrük muhasebe birimince düzenlenecek muhasebe işlem fişi ile mahsup edilemeyen tutar ilgili vergi dairesine iade edilir.

1.1.3. SGK Prim Borçlarına Mahsup

KDV iade alacağının, SGK’ya olan borçlara (sosyal sigorta primi, işsizlik sigortası primi ve idari para cezası borçları ile bunların ferilerine) mahsubu mümkündür.

Bu talep, mükellefin SGK’dan alıp mahsup dilekçesine ekleyeceği, mahsubu talep edilecek prim borçlarını ve varsa gecikme zammı ve cezası tutarlarını gösteren belgeye göre değerlendirilir. Cari dönem borçlarına ilişkin mahsup taleplerinde söz konusu belge aranmaz.

Söz konusu belgeye prim alacaklısı SGK şubesinin banka hesap numarası da yazılır. Mahsup edilecek prim borcu tutarları mükellefin vergi dairesince ilgili şubenin banka hesap numarasına gönderilir.

Bu şubelerdeki prim borcu, vergi iadesi talep eden mükellefin kurumdan getirdiği belgelerin tesliminden sonra, ödeme veya diğer nedenlerle vergi dairelerince gönderilen tutara göre azalmışsa, prim borcu tutarından arta kalan kısım ilgili SGK şubesi tarafından vergi dairesine iade edilir. Arta kalan tutarın prim borçlusuna iadesi veya ileride doğacak prim borçlarına mahsup edilmek üzere SGK şubesinde bekletilmesi mümkün değildir.

SGK prim borçlarının tahsilinde de 6183 sayılı Kanun hükümleri uygulandığından, vergi dairesince bu işlemlerin gerçekleştirildiği tarihte prim borcunun vadesinin geçmiş olması halinde, borcun vade tarihi ile SGK’ya ödemenin yapıldığı tarihler arasında gecikme zammı uygulanabileceği hususunun mükelleflerce göz önünde bulundurulması gerekir.

KDV iade alacaklarının SGK prim borçlarına mahsubunu isteyen mükelleflerin mahsup dilekçesi ve iade talebinde aranan belgeleri verilmesi mümkün olan en erken tarihte, fakat en geç KDV beyannamelerinin verildiği ayın son gününe kadar vergi dairelerine intikal ettirmeleri gerekmektedir.

1.2. İndirimli Orana Tabi İşlemlerde Mahsup Edilebilecek Borçlar

İndirimli orana tabi işlemlerde yukarıda bahsi geçen borçlara ilave olarak mükelleflerin indirimli orana tabi işlemlerden doğan iade alacaklarının, (%51) veya daha fazla hissesi kamuya ait kuruluşlardan temin ettikleri elektrik ve doğalgaz borçları ile organize sanayi bölgelerinden temin ettikleri elektrik, su, doğalgaz, internet hizmetleri, altyapı katılım payları ve aidatlara ilişkin borçlarına mahsubu da mümkündür.

1.3. KDV Alacağının Nakden İadesi

Tahsil edildikten sonra kanuni sebeplerle nakden iadesi gereken alacaklara yönelik 6183 sayılı Amme Alacaklarının Tahsil Usulü Hakkında Kanunun 23 üncü maddesi ile 5510 sayılı Sosyal Sigortalar ve Genel Sağlık Sigortası Kanununun 88 inci maddesinin on altıncı fıkrasında düzenlemelere yer verilmiş olup, konuyla ilgili olarak ayrıntılı açıklamalara Seri:A Sıra No:1 Tahsilat Genel Tebliğinin birinci kısım, ikinci bölümünde yer verilmiştir.

Buna göre, tahsil edildikten sonra kanuni sebeplerle nakden reddi icabeden alacaklara ilişkin reddiyatın Bakanlığımıza bağlı tahsil dairelerince yapılacağı hallerde, mükelleflerin talebinin olup olmadığına bakılmaksızın;

• Öncelikle borçlunun Bakanlığımıza bağlı tüm vergi dairelerine olan muaccel borçlarına mahsup yapılması,

• Mahsup sonrası kalan bir tutarın bulunması halinde bu tutarın, borçlunun alacaklı amme idaresi olan Devletin gümrük mevzuatından doğan amme alacaklarını takiple görevli Ticaret Bakanlığına bağlı tahsil dairelerine bulunan muaccel borçlarına mahsup edilmesi,

• Bu mahsup sonrasında da iadesi gereken bir tutarın bulunması halinde borçlunun Sosyal Güvenlik Kurumuna (SGK) olan ve 6183

sayılı Kanuna göre takip edilen muaccel prim ve diğer borçlarına ödenmek üzere SGK’ya aktarılması,

gerekmektedir.

Ayrıca, reddiyata konu alacağa ilişkin devir, temlik, el değiştirme ve haciz işlemleri 6183 sayılı Kanunun 23 üncü ve 5510 sayılı Kanunun 88 inci maddelerinin hükümleri uygulandıktan sonra ve nakden iadeye konu bir tutarın bulunması halinde hüküm ifade edecektir.

Yukarıda bahsedilen borçların bulunmaması veya söz konusu borçlara mahsuptan sonra kalan bir tutar bulunması halinde, bu tutarın mükellefe iadesi mümkün bulunmaktadır.

Gelir ve kurumlar vergisinden kaynaklanan iade alacaklarının mükelleflerin borçlarına mahsubu

1. Gelir ve Kurumlar Vergisi Yönünden Mahsuben İade

Tevkif yoluyla kesilen vergiler ve geçici verginin mahsuben veya nakden iadesi ile gelir ve kurumlar vergisi ile ilgili vergi hatalarından kaynaklanan mahsup ve iade işlemlerine ilişkin açıklamalara 315 Seri No.lu Gelir Vergisi Genel Tebliğiyle değişik 252 Seri No.lu Gelir Vergisi Genel Tebliğinde yer verilmiştir.

1.1. Tevkif Yoluyla Kesilen Vergilerin Mahsubu

Beyana konu kazanç ve iratlardan Gelir veya Kurumlar Vergisi Kanunlarına göre yıl içinde tevkif suretiyle kesilmiş bulunan vergiler, beyanname üzerinden hesaplanan gelir veya kurumlar vergisinden mahsup edilmektedir. Mahsubu yapılan miktarın gelir veya kurumlar vergisinden fazla olması halinde de aradaki fark vergi dairesince mükellefe bildirilmekte ve mükellefin tebliğ tarihinden itibaren bir yıl içinde müracaatı üzerine mükellefe talebine göre mahsuben veya nakden iade edilmektedir.

Yıl içinde tevkif suretiyle kesilen vergiler;

• Öncelikle ilgili beyanname üzerinden hesaplanan vergiye mahsup edilir,

• Mahsuptan sonra kalan tutarın bulunması durumunda ise; • Diğer vergi borçlarına mahsuben iade talep edilebilir,

• Nakden iade talep edilebilir.

Mahsuben iade işlemi, aranan tüm belgelerin tamamlanması koşuluyla, yıllık gelir veya kurumlar vergisi beyannamesinin verildiği tarih itibariyle yapılmaktadır. İkmalen veya re’sen yapılan tarhiyatlarda ise mahsup işlemi, mahsup talebine ilişkin dilekçe ve eklerinin eksiksiz olarak vergi dairesi kayıtlarına girdiği tarih itibariyle yapılacaktır. Aranan belgelerin tamamlanması aşamasında yapılan tahsilatlar yönünden düzeltme yapılmayacaktır.

Örneğin, gelir vergisi mükellefi Bay A’nın 2021 yılına ilişkin olarak 2022 yılında verdiği gelir vergisi beyannamesinde hesaplanan gelir vergisi 100.000 TL’dir. Gelir üzerinden yapılmış olan gelir vergisi tevkifat tutarının 120.000 TL olması durumunda ilk mahsup beyanname üzerinden yapılarak, 20.000 TL iade edilecek gelir vergisi ortaya çıkacaktır.

Beyanname üzerinde yapılan mahsup sonrası kalan 20.000 TL’nin diğer vergi borçlarına mahsuben iadesi talep edilebilecektir.

Bay A’nın 25.000 TL KDV borcunun bulunması halinde bu tutarın KDV borcuna mahsubunun talep edilmesi mümkündür.

1.1.1. Beyanname Üzerinden Hesaplanan Vergiye Mahsup

Yıllık beyanname ile beyan edilen gelir veya kurum kazancı üzerinden hesaplanan vergiden yıl içinde tevkif yoluyla kesilen vergiler mahsup edilir.

Mahsup işleminin yapılabilmesi için, tevkif yoluyla kesilen verginin beyannameye dâhil edilen gelir veya kazanca ilişkin olması gerekir.

Mükelleflerin, tevkif yoluyla kesilen vergilerin, yıllık gelir veya kurumlar vergisinden mahsubunda kendilerinden yapılan vergi tevkifatı ile ilgili olarak kesintiyi yapan vergi sorumlularının adı-soyadı veya unvanını, vergi kimlik numaralarını, kesintiye esas alınan brüt tutarları, kesilen vergileri ve kesinti yapılan dönemleri içeren bilgileri beyannameleri ekinde yer alan “Kesinti yoluyla ödenen vergilere ilişkin liste”de göstermeleri gerekmektedir.

1.1.2. Diğer Vergi Borçlarına Mahsuben İade

Tevkif yoluyla kesilen vergilerin yıllık beyannamedeki mahsuplar sonunda kalan kısmının diğer vergi borçlarına mahsup talebi tutarına bakılmaksızın, inceleme raporu ve teminat aranılmadan yerine getirilir.

Diğer vergi borçlarına mahsuben iade talebinde, tevkifatları gösterir tabloya ek olarak, mahsuben iade talep dilekçesinin verilmesi gerekmektedir. Bunun için mahsup talebinin 429 Sıra No.lu Vergi Usul Kanunu Genel Tebliği ekinde yer alan iade talep dilekçesi (1A) ile yapılması gerekmektedir. Mahsuba ilişkin iade talep dilekçesinin (1A) verilmiş olması kaydıyla, mükelleflerin vergi borçlarına ilişkin mahsup talepleri yıllık beyannamenin verildiği tarih esas alınarak yerine getirilir.

Yıllık gelir veya kurumlar vergisi beyannamesinin kanuni süresinde verilmemesi ya da sair nedenlerle ikmalen veya re’sen yapılan tarhiyatlar üzerine tahakkuk eden vergiler ile ilgili olarak daha önce tevkif yoluyla kesilen vergiler öncelikle tarhiyat aşamasında vergi dairesince dikkate alınır. Bu mahsuplar sonunda kalan kısım talep edilmesi halinde diğer vergi borçlarına mahsup edilir. Bu durumda mahsup talepleri iade talep dilekçesinin (1A) eksiksiz olarak vergi dairesi kayıtlarına girdiği tarihten itibaren hüküm ifade eder. Bu tarihten itibaren mükelleflerin mahsubunu talep ettikleri vergi borçları için gecikme zammı uygulanmaz.

Mükellefler dilerlerse ortağı bulundukları adi ortaklık, kollektif şirketler veya iş ortaklıklarının müteselsilen sorumlu oldukları vergi borçlarına da mahsuben iade talebinde bulunabilirler. Bu taleplerin yerine getirilebilmesi için, iade alacaklısı mükellefin muaccel hale gelmiş (vadesinin dolması ile birlikte istenebilir aşamaya gelmiş) vergi borcunun bulunmaması ve mahsup dilekçesinde adi ortaklık, kollektif şirket veya iş ortaklığının hangi dönem borçları için mahsup talep edildiğinin belirtilmesi gerekir. Mahsup talebine ilişkin iade talep dilekçesinin (1A) vergi dairesi kayıtlarına girdiği tarih esas alınır.

Mükellefin muaccel hale gelmiş vergi borcunun bulunmaması halinde, iade alacağının sonraki dönemlerde muaccel hale gelecek vergi borçlarına mahsubu mümkündür. Bu takdirde mahsup talebi sonraki dönemlerde doğacak verginin tahakkuku ile hüküm ifade edecektir.

Mahsup taleplerinin yerine getirilmesinde, Vergi Usul Kanununun 114 ve 126 ncı maddelerinde yer alan zamanaşımı hükümleri gözönünde bulundurulur.

Mükelleflerin gelir veya kurumlar vergisi iade alacakları, talepleri üzerine;

• Kendilerinin tüm vergi borçlarına (GV, KV, KDV, ÖTV, geçici vergi, gelir vergisi stopajı, MTV, damga vergisi, harçlar vb),

- Muaccel hale gelmiş bir vergi borcu bulunmaması durumunda da 213 sayılı Kanunun 114 ve 126 ncı maddeleri uyarınca hesaplanan zamanaşımı süresi içerisinde tahakkuk edecek/ödenecek vergiborçlarına,

- Ortağı bulundukları adi ortaklık ve kollektif şirketler ile iş ortaklıklarının müteselsilen sorumlu oldukları vergi borçlarına,mahsup edilebilir.Söz konusu iade alacaklarının mükellefin vergi borcu dışındaki SGK, idari para cezaları vb. gibi borçlarına mahsubu yapılamamaktadır.

1.1.3. Nakden İade Aşamasına Gelmiş Tevkif Yoluyla Kesilen Vergilerin İadesi

Tahsil edildikten sonra kanuni sebeplerle nakden iadesi gereken alacaklara yönelik 6183 sayılı Amme Alacaklarının Tahsil Usulü Hakkında Kanunun 23 üncü maddesi ile 5510 sayılı Sosyal Sigortalar ve Genel Sağlık Sigortası Kanununun 88 inci maddesinin on altıncı fıkrasında düzenlemelere yer verilmiş olup, konuyla ilgili olarak ayrıntılı açıklamalara Seri:A Sıra No:1 Tahsilat Genel Tebliğinin birinci kısım, ikinci bölümünde yer verilmiştir.

Buna göre, tahsil edildikten sonra kanuni sebeplerle nakden reddi icabeden alacaklara ilişkin reddiyatın Bakanlığımıza bağlı tahsil dairelerince yapılacağı hallerde, mükelleflerin talebinin olup olmadığına bakılmaksızın;

• Öncelikle borçlunun Bakanlığımıza bağlı tüm vergi dairelerine olan muaccel borçlarına mahsup yapılması,

• Mahsup sonrası kalan bir tutarın bulunması halinde bu tutarın, borçlunun alacaklı amme idaresi olan Devletin gümrük mevzuatından doğan amme alacaklarını takiple görevli Ticaret Bakanlığına bağlı tahsil dairelerine bulunan muaccel borçlarına mahsup edilmesi,

• Bu mahsup sonrasında da iadesi gereken bir tutarın bulunması halinde borçlunun Sosyal Güvenlik Kurumuna (SGK) olan ve 6183 sayılı Kanuna göre takip edilen muaccel prim ve diğer borçlarına ödenmek üzere SGK’ya aktarılması,

gerekmektedir.

Ayrıca, reddiyata konu alacağa ilişkin devir, temlik, el değiştirme ve haciz işlemleri 6183 sayılı Kanunun 23 üncü ve 5510 sayılı Kanunun 88 inci maddelerinin hükümleri uygulandıktan sonra ve nakden iadeye konu bir tutarın bulunması halinde hüküm ifade edecektir.

Yukarıda bahsedilen borçların bulunmaması veya söz konusu borçlara mahsuptan sonra kalan bir tutar bulunması halinde, bu tutarın mükellefe iadesi ya da mükellefin talebine bağlı olarak üçüncü kişilerin vergi borçlarına mahsup edilmesi mümkün bulunmaktadır.

1.2. Geçici Verginin Mahsuben İadesi

Üçer aylık dönemler halinde tahakkuk ettirilerek tahsil edilen geçici vergi, yıllık beyanname üzerinden hesaplanan gelir veya kurumlar vergisinden mahsup edilebilmektedir. Mahsup sonrası kalan geçici vergi, mükellefin talebi üzerine diğer vergi borçlarına mahsup edilir, bu mahsuplara rağmen kalan geçici vergi tutarı da o yılın sonuna kadar yazılı olarak talep edilmesi halinde mükellefe iade edilir.

Ancak, mükelleflerin ilgili vergilendirme dönemine ilişkin olarak ödemiş oldukları geçici vergilerin, yıllık beyannamenin ilgili tablosuna/ satırına yazılmış olması mükellef tarafından yapılmış yazılı iade talebi yerine geçeceğinden ayrıca yazılı olarak iade talebinde bulunmaları gerekmemektedir.

1.2.1. Beyanname Üzerinden Hesaplanan Vergiye Mahsup

Yıllık beyanname üzerinden hesaplanan gelir veya kurumlar vergisinden ilgili hesap dönemine ilişkin geçici vergi dönemlerinde ödenen geçici vergi mahsup edilmektedir.

Mahsup işleminin yapılabilmesi için, tahakkuk ettirilmiş geçici verginin ödenmiş olması gerekmektedir. Geçici vergi dönemleri itibariyle tahakkuk ettirilmiş, ancak ödenmemiş bulunan geçici verginin yıllık beyanname üzerinden hesaplanan gelir veya kurumlar vergisinden mahsup edilmesi mümkün değildir.

1.2.2. Diğer Vergi Borçlarına Mahsuben İade

Mükelleflerin yıllık gelir ve kurumlar vergisi beyannamelerinde hesaplanan gelir veya kurumlar vergisinden, ilk önce ilgili yıl içinde tevkif suretiyle ödemiş oldukları vergiler mahsup edilir, sonrasında ise mükelleflerin ödemiş oldukları geçici vergiler mahsup edilmektedir.

Ödenen ve mahsubu talep edilen geçici vergi tutarının, ilgili olduğu döneme ilişkin olarak verilen yıllık gelir veya kurumlar vergisi beyannamesi üzerinden hesaplanan gelir veya kurumlar vergisinden tevkif suretiyle ödenen vergilerin mahsubundan sonra kalan tutardan fazla olması halinde, mahsup edilemeyen geçici vergi tutarı mükellefin diğer vergi borçlarına mahsup edilir.

Gelir Vergisi Kanununun mükerrer 120 nci maddesi hükmü uyarınca, mahsup işleminin yapılabilmesi için yazılı başvuru şartı aranmaz. Söz konusu mahsup işlemi 6183 sayılı Kanunun 47 nci maddesi hükmü de dikkate alınarak ilgili vergi dairesince re’sen yapılır.

Mahsup işlemi yıllık beyannamenin verildiği tarih esas alınarak yerine getirilir. Mahsubu yapılacak vergi borçları için vade tarihinden, yıllık beyannamenin verildiği tarihe kadar gecikme zammı uygulanır. Dolayısıyla bu tarihten sonra söz konusu vergi borçları için gecikme zammı uygulanmaz.

Geçici verginin gerek mahsuben gerekse nakden iadesinde herhangi bir tutar sınırlaması olmayıp, geçici verginin ödenmiş olması yeterlidir. Geçici vergiye ilişkin iade taleplerinde teminat ve inceleme raporu aranmaz.

Öte yandan, yıllık beyannamenin ilgili tablosunda/satırında gösterilmeyen geçici verginin mahsuben veya nakden iade edilebilmesi için o yılın sonuna kadar 429 Sıra No.lu Vergi Usul Kanunu Genel Tebliği ekinde yer alan iade talep dilekçesi (1B)’nin verilmesi gerekir.

Nakden iadesi gereken geçici vergi alacağı Rehberin 1.1.3. Bölümünde yapılan açıklamalara göre iade edilir.

1.2.3. Tevkif Yoluyla Kesilen Vergilerin Geçici Vergiye Mahsubu

İlgili dönemler halinde hesaplanan geçici vergiden varsa o hesap dönemi ile ilgili olarak daha önce ödenmiş geçici vergi ve geçici vergiye tabi kazançlarla ilgili olarak tevkif edilmiş vergiler mahsup edilmekte, mahsuptan sonra kalan tutar o dönem için ödenmesi gereken geçici vergi olmaktadır.

Yıllık beyannamenin vergi bildirimi tablosunda yer alan geçici vergiye ilişkin satırda, beyannamenin ilgili olduğu geçici vergi dönemlerinde ödenen geçici vergi tutarı (ilgili geçici vergi beyannamelerinin ödenecek geçici vergi satırında yer alan tutarlar toplamı) gösterilir. Yıllık beyannamenin vergi bildirimi tablosunun kesinti yoluyla ödenen vergiler satırında ise, o yıl içinde tevkif yoluyla kesilen vergilerin tamamı (geçici vergiden mahsubu yapılan tevkifat tutarları dâhil) gösterilir.

Yıllık beyanname üzerinden hesaplanan vergiden, geçici vergi tutarı ile yıl içinde tevkif yoluyla kesilen vergilerin tamamı mahsup edilir, kalan tutar ise Rehberin 1.1.3. Bölümünde yapılan açıklamalara göre iade edilir.

1.3. Gelir ve Kurumlar Vergisi ile İlgili Vergi Hatalarından Kaynaklanan İade İşlemleri

Fazla veya yersiz olarak vergi tahakkuk ettirilmesine neden olan vergi hatasının düzeltilmesi halinde, vergi hatası nedeniyle fazla olarak tahakkuk ettirilmiş verginin ödenmiş olması şartıyla, verginin mükellefe iadesi gerekmektedir.

Vergi borçlarına mahsup talebi halinde bu talebin 429 Sıra No.lu Vergi Usul Kanunu Genel Tebliği ekinde yer alan iade talep dilekçesi (1C) ile vergi dairesine bildirilmesi gerekmektedir.

Mahsubu talep edilen vergi borçları için, mükellefin vergi hatasının düzeltilmesini ilgili vergi dairesine dilekçe ile haber verdiği tarih itibariyle mahsup işlemi yapılmış sayılır ve mahsubu talep edilen vergi borçları için bu tarihten itibaren gecikme zammı hesaplanmaz.

Nakden iadesi gereken bir tutarın bulunması halinde bu tutar Rehberin 1.1.3. Bölümünde yapılan açıklamalara göre iade edilir.

Kaynak: GİB

Yasal Uyarı: Bu içerikte yer alan bilgi, görsel, tablolar, açıklama, yorum, analiz ve bir bütün olarak içeriğin tamamı sadece genel bilgilendirme amacıyla verilmiştir. Kişi veya kuruma özel profesyonel bir bilgilendirme ve yönlendirmede bulunma amacı güdülmemiştir. Konu ile benzerlik gösterse de her işletmenin kendi özel şartları nedeniyle farklı durumları olabilir. Bu nedenle, bu yazıda belirtilen içerikte yola çıkarak işletmenizi etkileyecek herhangi bir karar alıp uygulamaya geçmeden önce, uzmanına danışmanız menfaatiniz gereğidir. Karen Audit veya ilişkili olduğu kişi veya kurumlardan hiç biri, bu belgede yer alan bilgi, tablo, görsel, görüş ve diğer türdeki tüm içeriklerin özel veya resmi, gerçek veya tüzel kişi, kurum ve organizasyonlar tarafından kullanılması sonucunda ortaya çıkabilecek zarar veya ziyandan sorumlu değildir.